近日,中国移动启动2023年至2024年普通光缆产品集采,预估采购规模约338.90万皮长公里(折合1.082亿芯公里)。招标内容为光缆中的光纤及成缆加工部分。投标限价上限为人民币76亿元(不含增值税)。

时间上距离上一次集采已经超过一年半时间。光纤光缆行业独立调研机构英国商品研究所(CRU)指出,2023年第一季度,中国国内市场的光缆消费同比萎缩7.7%,部分原因就是本次集采的推迟。另外,从规模上看,本次集采比上一次的1.432亿芯公里减少24%。

或引发“五大厂”激烈竞争

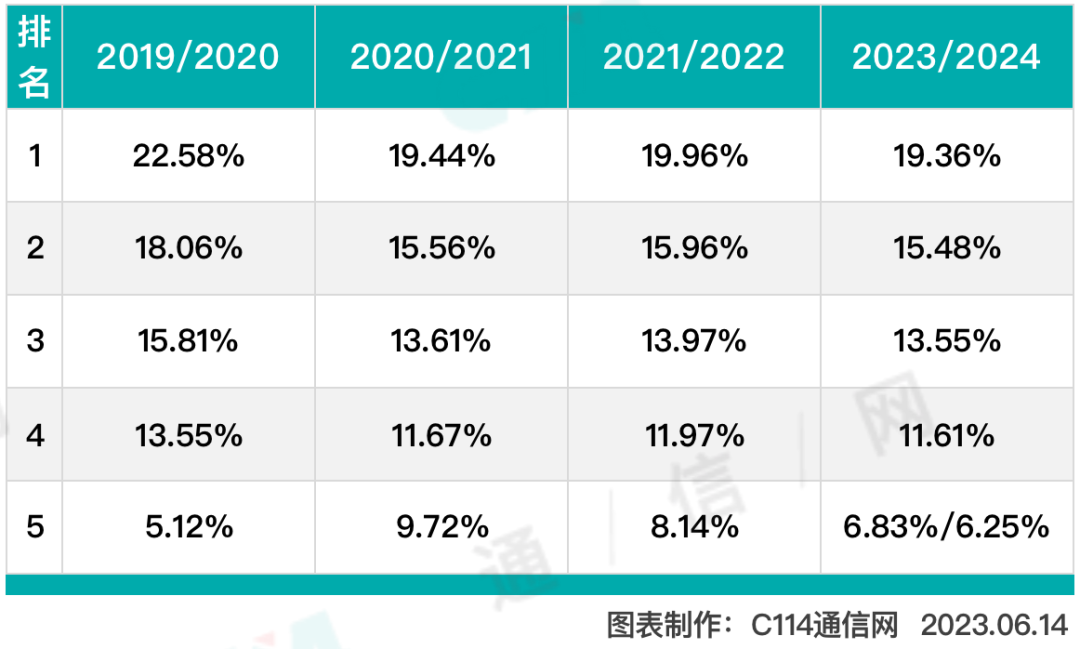

和以往一样,本次集采按照份额招标,中标人数量为13至14家,其中最大的中标份额将占集采总量的19.36%,与上次集采的19.96%相当。细看的话,其实前四名的份额与上一次的区别都不大。

主要的分化就是第五名,份额仅为6.83%或6.25%(取决于最终中标的公司是13家还是14家),与分配给第四名的11.61%拉开了较大的差距,也明显低于上次集采中分配给第五名的8.14%。

对此,CRU认为,这一举措或许会在中国光纤光缆“五大家”中引发较为激烈的价格竞争,因为没有哪家公司会轻易接受在此次集采中的中标份额明显低于其同行。

上一次出现第四名和第五名份额有较大差距的情况是在2019年,那一年的集采可以说是“腥风血雨”,占据利润高地的裸纤价格直接腰斩。到了2020年,虽然最后是按照14家厂商中标的来分配的份额,但是从招标公告来看,如果是按照10家-13家,第四第五名之间的差距还是非常大的,这一年,光纤价格进一步下探。

当然,那几年集采价格的大幅下滑有其客观原因。由于从2018年下半年开始,中国移动的家宽建设基本完成,光缆需求放缓,厂商的产能又形成冗余,这是供需关系不平衡背景下的无奈。

一直到2021年,随着5G规模部署,千兆宽带升级,运营商对光纤光缆的需求开始复苏,集采量上升,同时中国移动也调整了招标规则,价格也回到了相对合理的范围。

因此,当我们再次看到需求量减少,特别是第五名与第四名份额差的拉大,不由得怀疑会不会再次出现2019年的激烈价格竞争,CRU的看法也有其道理。

呼吁保持适度良性竞争关系

事实上,经过近五年时间的调整,或减产关门、或扩大海外市场、或把工厂搬迁海外,国内光纤光缆企业基本达到了过剩产能出清的目标,供需关系回归健康状态。与此同时,在这一轮轮的调整中,巩固了长飞、亨通、烽火、中天、富通第一梯队的格局。

一直以来,由于中国移动巨大的需求量,其光缆集采价格成为世界光纤光缆价格走势的风向标。CRU也在公开场合表示过:“中国市场‘决定’全球光纤光缆价格”。因此,虽然本次集采,中国移动利用份额招标,将大部分份额集中在前四名,但还是呼吁保持适度良性竞争。

一方面,过去几年,中国光纤光缆厂商的国际化之路越走越深,竞争力和影响力不断扩大,特别是在国内需求放缓期间,海外市场在帮助去产能的同时,成为公司业绩增长的重要来源。随着海外宽带网络建设的持续推进,市场空间也将进一步放大。如果这次集采出现短视的低价竞标,或将不利于海外市场的发展。

另一方面,需求的波动是暂时的,数字经济的大潮下,光纤光缆作为信息基础设施的关键底座,承载着5G、千兆光网、算力网络的发展。例如,中国移动基于G.652.D光纤+纯EDFA放大,验证了400G QPSK满足长距骨干网经典商用场景的工程应用要求,将在年内实现商用部署。可见,400G传输的建设也将拉开帷幕,需求不容小觑。

当然,相信中国移动也会继续优化招标规则,例如价格评分方法仍延续“向下引导中间价法”;进一步减小价格占比,提升技术实力占比;继续延续光缆价格与PE及钢带价格进行联动;同时优化光缆各型号之间联动系数等方式,推动产业链健康发展。

系统提示

暂未获得追溯平台使用权限,下载《追溯平台申请书》,填写企业信息盖章后上传,审核通过即可获得平台使用权限。